债市波动加大 回调仍是做多机会

近期债市延续横盘震荡走势。上周在国内货币政策落地以及贸易摩擦缓和预期下债市波动有所加剧。市场期待已久的降准降息落地,短端收益率回落,长端和超长端收益率短暂下行后面临止盈压力,整体呈震荡走势,收益率曲线走陡。一方面,降准降息落地,资金面明显趋松,资金利率快速下行,支撑债市做多情绪。另一方面,贸易摩擦出现缓和信号,市场对中美关税降低的期待较高,且美英双方达成“对等关税”政策实施以来首份贸易协定,在一定程度上提振了市场情绪。叠加“五一”期间国内出行消费表现较好,关税冲击暂未明显影响国内基本面,在长端收益率接近前期低点的情况下,市场做多力量受到约束,止盈压力有所加大。

图片来源于网络,如有侵权,请联系删除

目前多空因素交织,债市情绪仍较为纠结,货币政策宽松支撑中期做多逻辑,短期关税缓和预期扰动长端收益率,预期摇摆下市场波动加剧。中美经贸高层会谈达成重要共识,并取得实质性进展,双方发布联合声明称撤销惩罚性关税,保留10%的基础对等关税税率,24%的关税将在初始90天内暂停实施,有利于市场风险情绪进一步好转。

货币政策方面,稳增长诉求下宽货币先行。上周央行降准降息,在关税冲击对出口端的压力初步显现情况下,“内需对冲”宽货币先行,符合货币政策要用在刀刃上的“适时宽松”取向。值得注意的是,本次全面降息虽幅度相对克制,但超预期的政策落地时机,彰显了决策层稳定经济增长的决心。叠加上周五货币政策执行报告提到择机恢复国债买卖,预计“双降”是宽松的延续而非结束。

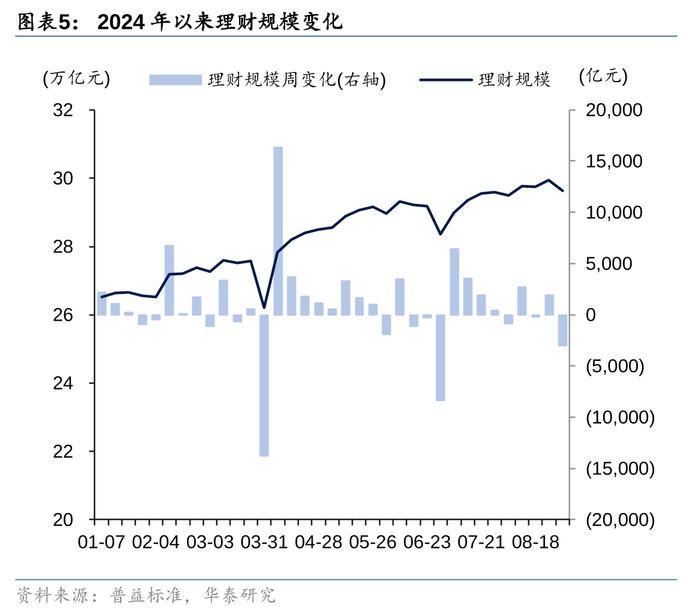

资金利率中枢有望回落,短端收益率存在补涨空间。降准降息在“量”“价”方面都形成了利好,缓解了市场中长期流动性和大行负债端压力,叠加利率走廊下限打开,资金利率中枢有望继续下行。今年一季度资金利率偏高,明显高于逆回购利率,央行政策重心在于防风险和调控长端利率,暂停国债买卖操作后在“7天逆回购+MLF+买断式逆回购”投放方式下资金成本明显走高,带动资金利率上行。而随着关税冲击的到来,4月央行货币政策态度悄然转松,DR007中枢较一季度明显下行,4月DR007基本在1.7%附近波动,资金分层现象也明显改善。而随着此次“双降”操作的落地,7天OMO利率下调至1.4%,预计资金利率将进一步下降,上周DR007回落至1.5%附近,本周降准资金的释放将推动资金面进一步宽松,支撑短端收益率打开下行空间。

经济基本面仍是利率中期定价的关键因素,当前经济运行已初步显现关税冲击的负面效应。

第一,制造业景气度承压。4月制造业PMI回落至荣枯线下方,尤其进出口相关指标下滑幅度较大,外需占比较高的服饰、金属制品回落明显。

第二,出口影响暂未完全显现。高频数据显示港口集装箱吞吐量仍有较强韧性,4月上旬“抢出口”及“抢转口”仍有一定支撑,我国对东盟出口增速明显加快,而对美出口增速明显下滑。考虑到小额包裹和汽配等关税政策5月才生效,出口增速下滑趋势可能并未结束,关税对出口端的影响未在4月数据中完全显现。

第三,价格与就业压力加大。关税冲击下PPI同比降幅扩大,需求担忧下多数商品价格下滑,关税争端缓和背景下,风险资产价格好转但商品价格弹性有限。而随着前期政策拉动与“抢出口”需求的逐步透支,消费品库存、产能等供需压力对核心商品的压制将显现,关税对价格端的扰动加大,且对就业和收入存在负面传导效应。

反映到债券市场上,资金宽松对短端的利好明确,短端收益率下行空间取决于资金利率的下行幅度。长端利率方面,货币政策和基本面决定债市走向仍偏乐观,资金和负Carry对收益率曲线下行的约束或逐步缓解,短期扰动在于中美谈判进展,利率接近前低,市场存在阶段性止盈压力,市场波动或加大,回调仍是布局机会。收益率曲线有望进一步趋陡。

笔者认为,尽管中美高层经贸会谈取得实质性进展,短期市场情绪进一步好转,给长端利率带来了调整和波动风险,但关税水平难以回到过去,特朗普的短期手段和长期目标可能存在分化。年内外需走低的逻辑难以证伪,投资者可关注调整带来的做多机会。

(作者单位:新湖期货)

(文章来源:期货日报)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。