险企发债潮持续!月内两家公司已发25亿元

公司发债潮仍在继续。

图片来源于网络,如有侵权,请联系删除

1月9日,财信人寿发行10亿元资本补充债,成为今年以来第二家发债的保险公司。1月以来,已有两家保险公司启动发债,规模合计25亿元。

图片来源于网络,如有侵权,请联系删除

两险企相继发债

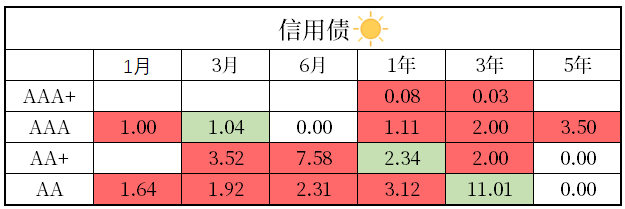

1月8日,中英人寿完成发行15亿元资本补充债,票面利率2.18%,簿记建档日1月8日,起息日1月10日。发行人的主体信用等级为AAA级,本期债券信用等级为AA+级。

中英人寿成立于2002年,截至2024年9月末,公司股本总额为2.95亿元。其中,投资有限公司、英杰华集团各持股50%。

近年来,公司经营情况总体不错。根据公告披露,2021年-2023年,中英人寿净利润分别为9.13亿元、9.25亿元,2948.22万元,2024年前9月净利润为4.56亿元。至2024年9月末,公司综合偿付能力充足率和核心偿付能力充足率分别为247.91%和178.09%。

中英人寿表示,本期债券募集资金将依据适用法律和监管部门的批准用于补充发行人资本,提高发行人偿付能力,为发行人业务的良性发展创造条件,支持业务持续稳健发展。

今年第二例发债为财信人寿发行10亿元资本补充债,起息日1月13日。发行人财信人寿的主体评级为AA级,本次债券的评级为AAA级。

财信人寿成立于2012年,目前公司共有16家股东,其中第一大股东湖南财信投资控股有限责任公司持股比例为33%。据公告披露,2021年-2023年,财信人寿净利润分别为2.46亿元、8316.03万元,2289.15万元,2024年前9月净亏损4.73亿元。

公告显示,根据公司未来三年资本管理目标,结合公司目前的实际资本状况,经测算2024至2026年基本情景下偿付能力水平虽满足监管要求且达到公司管理目标,但是考虑各项不利因素,尤其结合目前市场情况预计的准备金折现率下行等带来的不利影响,偿付能力充足率安全边际不够,公司未来三年偿付能力充足率极易跌破管理目标甚至突破风险容忍度。

财信人寿表示,偿付能力突破风险容忍度将直接影响公司保险资金运用、新业务拓展、分支机构开设等一系列经营活动。此外,根据现有战略规划,公司业务规模稳步增长,2025年总资产将突破500亿元,资产的增长迫切需要公司补充资本。

为保持公司较高的资本质量和充足的资本水平,强化资本实力和抵御风险能力,增强安全边际,财信人寿未来三年的资本补充计划为,2025年增发 10 亿元资本补充债后,续发15亿元资本补充债。

融资成本持续下降

从融资成本来看,由于利率快速下行,险企发债融资成本持续下降。

例如,中英人寿2020年5月发行的10亿元资本补充债票面利率为5.05%,今年发行的15亿元资本补充债票面利率为2.18%,降幅明显。

不过,2020年发行的这期债券期限为10年期固定利率债券,在第5年末附有条件的发行人赎回权,意味着公司今年可以在合适的情况下选择赎回。

由于利率下行趋势陡峭,同一家公司发债月份不同,发行利率也有差异。例如中英人寿在2024年6月和7月分别发行了两期永续债,票面利率分别为2.50%和2.36%。

由于债市利率大幅下行带来新发债券成本降低,有部分险企选择赎回旧债、新发债券,以降低融资成本。

例如,2024年3月,平安财险对2019年资本补充债券行使赎回选择权,该期债券规模100亿元,利率为4.64%,如发行人第5年末不行使赎回权,则债券利率调整为5.64%。在赎回该笔债券后,2024年7月,平安财险发行“24平安产险资本补充债01”,发行规模同样为100亿元,此时的票面利率为2.27%。

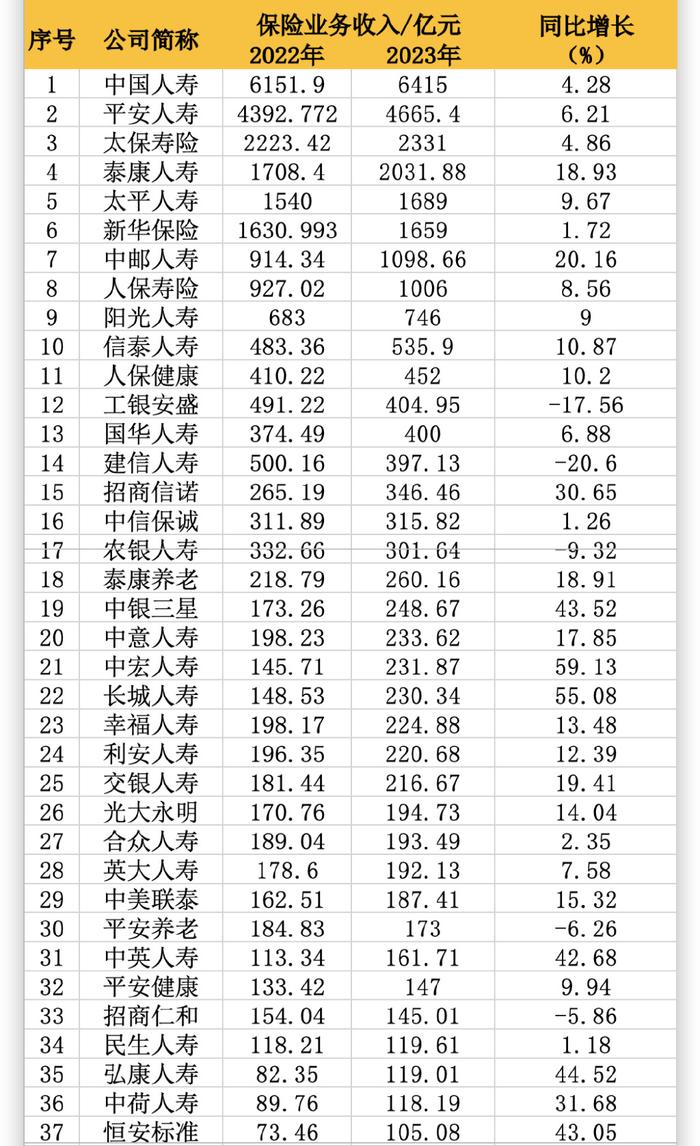

连续两年发债超千亿

当前险资发债仍是2023年以来发债潮的延续。2024年,我国保险公司新发债券规模达到1175亿元,继2023年突破千亿后继续保持在千亿以上。

不少大型险企去年发债募资都在百亿级别。例如,发债350亿元,人保财险发债120亿元,平安产险和分别发债100亿元,平安人寿发行永续债150亿元等。

保险公司纷纷发债,主要源于资本补充需求。多家保险公司披露,发债募集的资金将用于补充发行人资本,提升偿付能力充足率,增强抗风险能力,以支持公司业务持续稳健发展。除了资本补充需求,有的保险公司也出于发展需求发行债券。

目前,保险公司主要以股权融资和债权融资两大方式补充资本。债权融资由于具有约束少、发行周期短、发行成本低等优势,受到保险公司欢迎。

其保险公司用于资本补充的债券主要有次级定期债务、资本补充债券以及永续债等几类。其中,最受险企欢迎的是资本补充债和永续债,两者都能采用公募发行,满足险企的资本补充需求,提升险企的偿付能力充足率。

不过,永续债和资本补充债在补充资本类别、发行主体、减记和转股条款等方面也存在明显差异。保险公司可通过发行无固定期限资本债券补充核心二级资本,提升企业核心偿付能力充足率。资本补充债可以补充附属资本,提升企业综合偿付能力充足率。

例如,中英人寿本期债券发行完成后,公司综合偿付能力充足率由发行前的247.91%上升为发行后的262.27%,上升14.36个百分点,核心偿付能力充足率未发生变动。

在其他渠道融资难度加大以及行业转型的双重压力下,预计今年保险公司会继续选择通过发债融资的方式缓解资本压力,发债热潮仍将持续。

(文章来源:券商中国)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。