债市波动!这些ETF在逆势加仓!

自2025年以来,债市在经历“开门红”后,近期出现一定幅度调整。

图片来源于网络,如有侵权,请联系删除

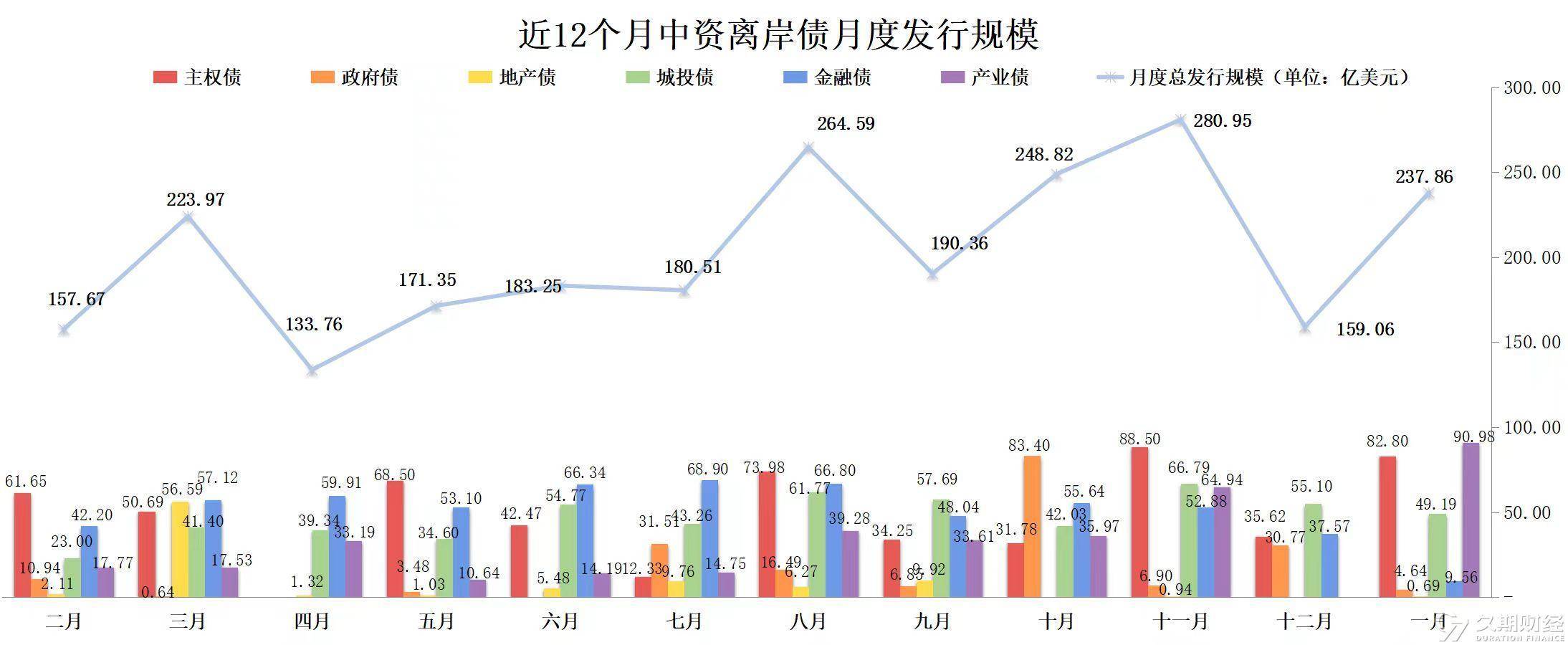

在此背景下,部分投资者逆势加仓,展现其对债市的信心。数据显示,博时上证30年期国债ETF、鹏扬中债—30年期国债ETF的流通份额自2025年1月以来持续呈现增长态势。

图片来源于网络,如有侵权,请联系删除

分析人士指出,前期资金面持续偏紧,导致债市出现明显调整。后续资金面能否持续转松,可能也需重点关注央行态度和公开市场操作等情况。

图片来源于网络,如有侵权,请联系删除

债市保持震荡走势

1月中旬以来的资金面持续偏紧,债券市场出现明显回调走势。2年期国债期货主力自1月初的高点持续下,阶段性最低价达到102.352元,其间累计跌幅超0.7%;5年期国债期货主力自1月初累计跌超1%;10年期、30年期国债期货主力的价格自历史高点以来,也出现不同程度调整。

不过,在近期股市震荡调整之际,债市再次震荡反弹,30年期国债期货主力的反弹幅度相对更大。

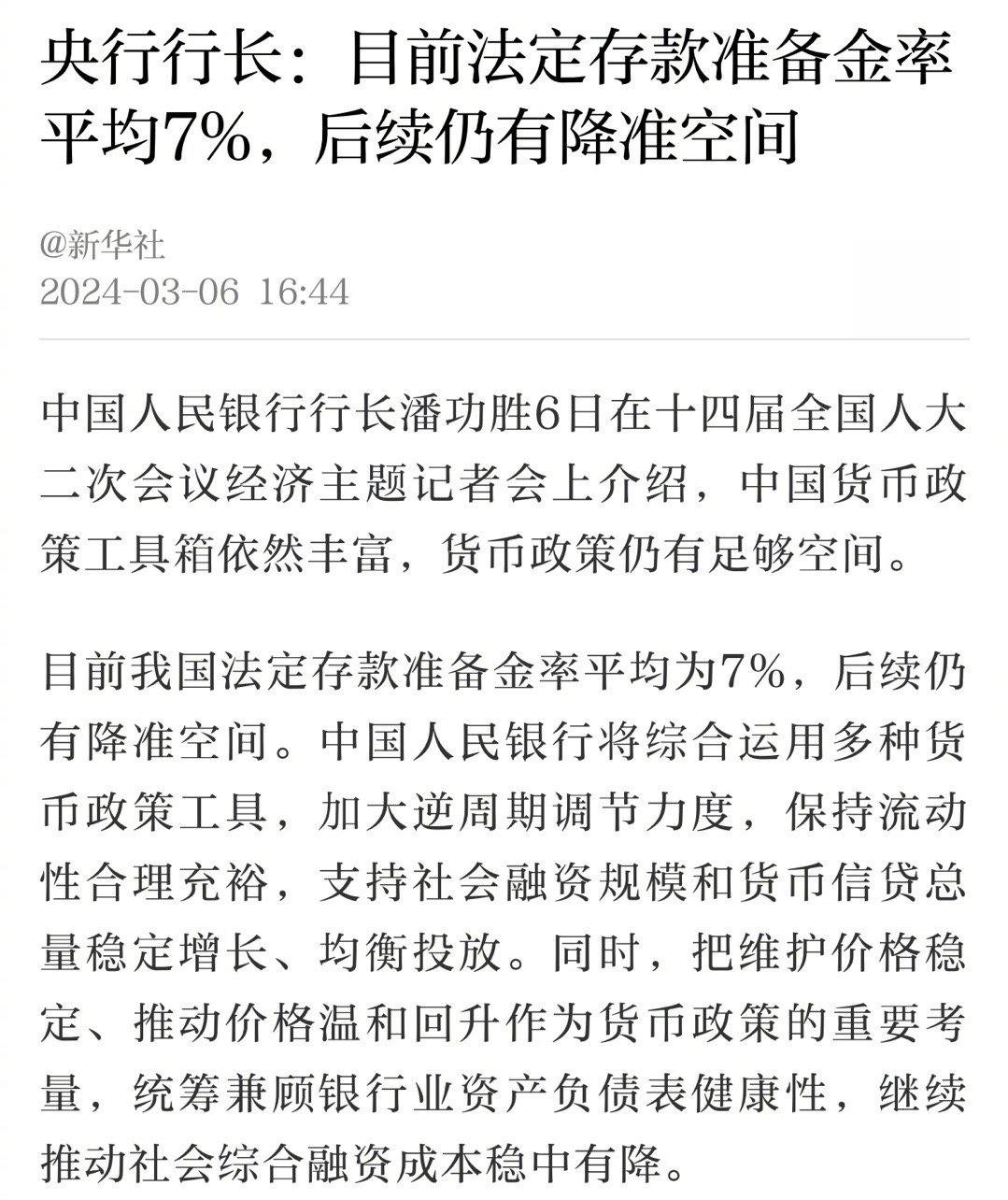

对于当前的债市,民生固收团队认为,当前债市利多因素在于:经济修复的斜率和信用扩张的成色仍待确认,政策效果有待进一步验证,市场对“适度宽松”的政策预期虽有所修正,但货币政策基调难言转向,从近期央行公开市场转向净投放来看,仍可感知到对流动性的呵护,故而利率持续调整风险相对可控,无论是配置盘或是交易盘,均在等待时机。

而债市利空因素在于:中国人民在“稳汇率+防范资金空转+防范利率风险”的诉求下,流动性管理相对审慎,两会后稳增长政策加码的可能性、政府债供给放量扰动以及权益市场回暖,提振市场风险偏好,或对债市情绪有所压制。

华西宏观固收团队的研究观点称,1月中旬以来,资金价格贵、持续时间长,均超出市场预期,成为影响债市走向的主线。在银行自身负债端紧张的情况下,2月央行依旧通过公开市场累计净回笼0.5万亿元,反映监管对投放流动性的态度仍偏谨慎。投放方式方面,以7天逆回购和3个月、6个月买断式回购为主,市场期待的重启购债、降准操作持续落空,1年期的MLF也延续净回笼。在这种情况之下,银行间市场对逆回购的依赖度维持高位,银行系统面临“长钱”缺乏的问题,每日投放和回笼情况都牵动着市场的资金情绪。

部分投资者逆市加仓

在债券市场的调整过程中,部分投资者持续加仓,博时上证30年期国债ETF、鹏扬中债—30年期国债ETF的流通份额自2025年1月以来持续呈现增长态势。

数据显示,1月,博时上证30年期国债ETF的流通份额净增加53.80万份,2月份净增加1014.40万份,3月以来净增加了259.60万份。截至3月4日,博时上证30年期国债ETF的流通份额为3956.97万份,流通规模达到43.98亿元。

鹏扬中债—30年期国债ETF的流通份额也在持续增加。数据显示,1月,鹏扬中债—30年期国债ETF的流通份额增加了1948.00万份,2月增加了3591.00万份,3月以来增加了669.00万份。截至3月4日,鹏扬中债—30年期国债ETF的流通份额为11049.81万份,流通规模达到137.51亿元。

整体来看,部分投资者仍保持“每调买机”的惯性思维。对于3月的债市行情,民生固收团队表示,在一揽子增量和存量政策发力下,宏观经济处在企稳回升的轨道中,但当中结构分化仍较显著,经济数据和金融数据也呈现一定的背离现象,后续需求侧的回暖需要更多一致性数据的确认,经济内生增长动力仍需进一步巩固。

3月重点关注两会的政策基调,是否会有超预期的表述,其一是全国的GDP目标增速;其二是财政政策力度,包括目标赤字率和中央加杠杆力度;其三是地产宽松政策,包括土储专项债加大力度支持土地储备和收购存量商品房等。

此外,仍需关注3月经济数据和社融信贷数据的公布,以进一步评估开年来经济基本面修复的持续性和宽信用的进程。

华西宏观固收团队预计,3月作为跨季月份,资金利率中枢往往高于2月,不过资金利率上行主要出现在跨季前一周,中上旬资金面往往比较稳定。如果央行态度持续谨慎,预计3月中上旬R001、R007可能在1.8%—1.9%、1.9%—2.0%区间,跨季波动将有所放大,参考往年上行幅度,可能分别达到2.5%以上、3%以上。如果央行态度有所缓和,例如降准落地,逆回购存量余额下降,R001、R007中枢才可能回到此前1.5%—1.6%、1.7%—1.8%宽松区间。

(文章来源:时报)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。