债市日报:2月13日

新华财经北京2月13日电 债市周四(2月13日)延续窄幅波动,长债基本持稳,短债表现偏弱,超长端国债期货则小幅收涨;公开市场单日净回笼1497亿元,资金利率多数回落。

图片来源于网络,如有侵权,请联系删除

机构认为,往年金融机构追求“开门红”,很可能会导致信贷投放出现“过山车”现象,但随着央行持续纠偏市场行为,信贷投放节奏整体更加注重均衡。考虑债市利率对宏观基本面逐渐脱敏钝化,市场逻辑可能重新回到对货币宽松支持经济修复的期待中。

图片来源于网络,如有侵权,请联系删除

【行情跟踪】

国债期货收盘多数下跌,10年期主力合约跌0.08%,5年期主力合约跌0.05%,2年期主力合约跌0.03%;30年期主力合约涨0.06%。

间主要利率债收益率有所分化,中短券偏弱。截至发稿,5年期“24附息国债08”收益率上行1.5BP至1.45%,10年期“24附息国债11”下行0.25BP报1.62%,30年期“24特别国债06”下行0.35BP报1.835%。此外,10年期“24国开15”下行0.25BP报1.648%。

中证转债指数收盘跌0.2%,35只可转债跌幅超2%,天源转债、集智转债、豪24转债、恒辉转债、佳禾转债跌幅居前,分别跌5.6%、5.43%、4.76%、4.63%、4.09%。涨幅方面,11只可转债涨幅超2%,“N渝水转”、威派转债、惠城转债、湘泵转债、远信转债涨幅居前,分别涨22.35%、9.17%、7.25%、3.65%、3.3%。

交易所地产债涨跌不一,“22万科02”跌超2%,“22万科04”、“21万科02”跌超1%。 涨幅方面,“20龙湖02”涨超2%,“21首股01”涨近1%,“20万科06”涨0.52%。

【海外债市】

北美市场方面,当地时间2月12日,美债收益率集体上涨,2年期美债收益率涨7.36BPs报4.3527%,3年期美债收益率涨7.29BPs报4.385%,5年期美债收益率涨9.95BPs报4.4676%,10年期美债收益率涨8.76BPs报4.6228%,30年期美债收益率涨8.61BPs报4.8331%。

亚洲市场方面,日债收益率涨跌不一,10年期日债收益率上行0.6BP至1.35%,3年期和5年期日债收益率分别回落0.5BP和0.1BP,报0.834%和1%。

欧元区市场方面,当地时间2月12日,法国10年期国债收益率涨3.2BPs报3.236%,德国10年期国债收益率涨4.7BPs报2.475%,意大利10年期国债收益率涨3.1BPs报3.559%,西班牙10年期国债收益率涨3.7BPs报3.095%。其他市场方面,英国10年期国债收益率涨3.5BPs报4.541%。

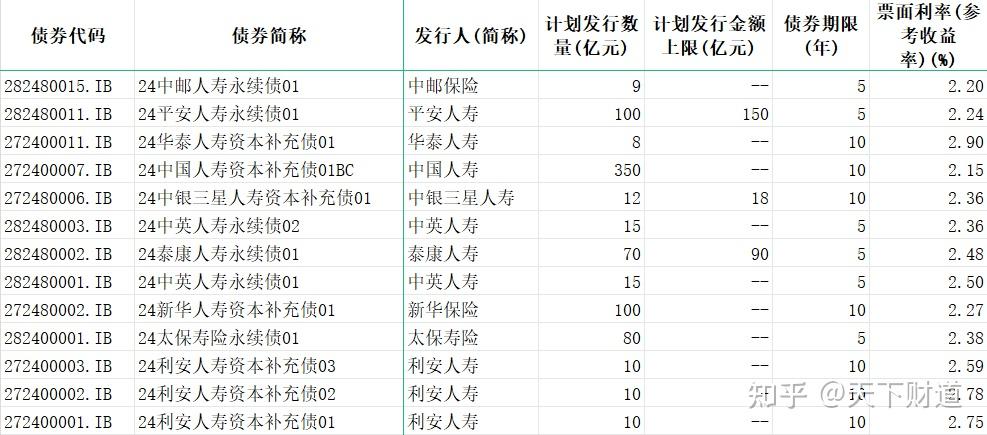

【一级市场】

国开行3年、7年期金融债中标收益率分别为1.47%、1.60%,全场倍数分别为2.91、3,边际倍数分别为16.67、1.44。 进出口行3年、5年、10年期金融债中标收益率分别为1.4518%、1.5086%、1.6652%,全场倍数分别为3.75、3.39、3.5,边际倍数分别为20、1.47、1.5。

【资金面】

公开市场方面,央行公告称,为保持银行体系流动性充裕,2月13日以固定利率、数量招标方式开展了1258亿元7天期逆回购操作,操作利率1.50%。数据显示,当日2755亿元逆回购到期,至此单日净回笼1497亿元;2月14日将有1837亿元逆回购到期。

资金面方面,Shibor短端品种多数下行。隔夜品种下行0.5BP报1.827%;7天期下行8.2BPs报1.763%;14天期下行5.4BPs报1.815%;1个月期上行0.4BP报1.719%。

【机构观点】

国盛固收:2024年央行资产规模收缩,从资产项来看,由于MLF、PSL等规模收缩,对其他存款性公司债权规模收缩是央行缩表的主因,对应的负债端是基础货币的减少。四季度以来买断式回购替代了MLF资金投放功能,但目前看并未入表,这是央行资产规模收缩的重要原因。2025年预计央行继续用多种工具实现货币宽松,预计存款准备金率会进一步下调。

:中国泛科技资产的估值修复或仍在进行时,不过关税等宏观逻辑仍有可能阶段性重站上风,并有待业绩验证,港股当中的科技硬件龙头是短期走势的风向标。资产配置方面,特朗普新政仍是重要变量,黄金受益于特朗普新政下的关税提升、通胀预期和避险情绪。后续关注两会政策、特朗普政策、业绩期等。多重主线交织以及不确定环境下,预计逻辑切换会较快,行情快速演绎后波动和分化可能随时出现。

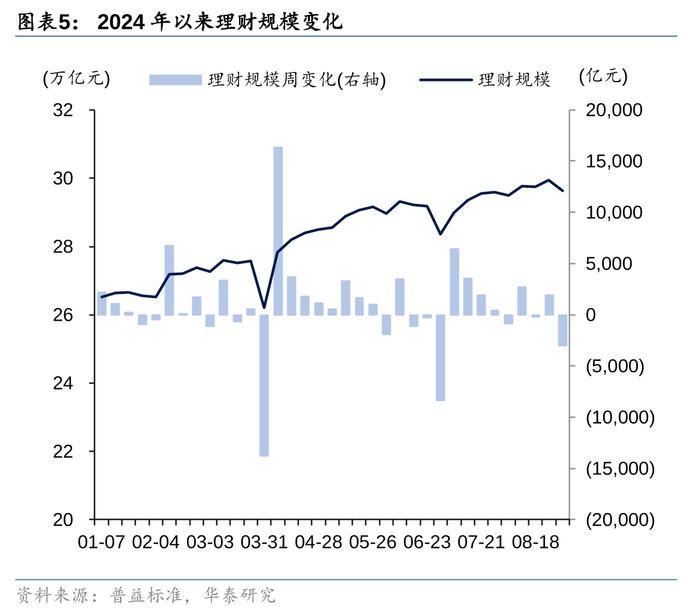

华金:在利率横盘震荡、结构性资产荒难改的预期下,建议尽早布局信用债资产。截至2月11 日,各期限等级中短票相对1月27日变动不大,短久期品种变动多在2bp以内。若资金利率短期无法回到前期低点,则短久期信用债在流动性偏弱的情况下,当前收益率仍显鸡肋。同时节后理财规模平稳回升,从配置资金角度结合历史二季度信用债表现,中长久期信用债仍有下行的空间。与过往区别在于,对于负债端相对稳定的机构,下沉和拉久期可能需要同步进行,才能在全年维度实现收益目标。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。