买债成了银行赚钱“新秘诀”?

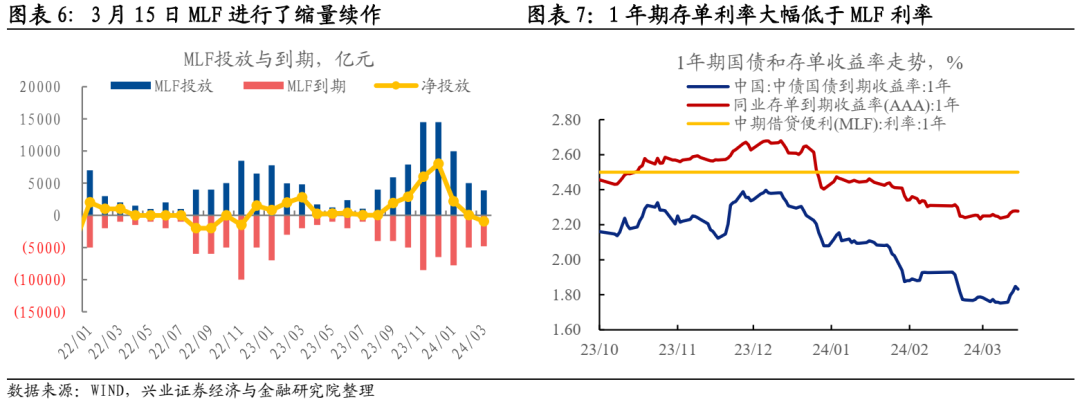

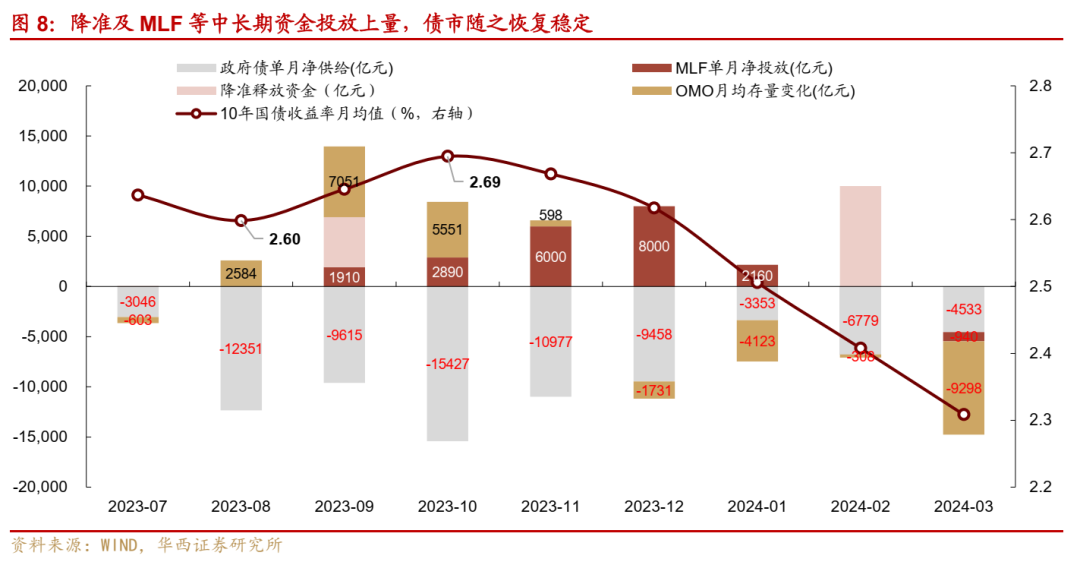

多家正“大手笔”加码债券投资。据上海报记者统计,2023年,大部分上市银行债券投资规模实现同比增长,多家银行债券投资交易量增幅达20%以上。伴随债券投资的利润贡献比重不断提升,2024年银行加大力度投资债券的趋势也愈加明显。

图片来源于网络,如有侵权,请联系删除

业内人士认为,银行购置债券力度加大,缘于信贷投放难、竞争日趋激烈等,但不可过度依赖债券业务来提高盈利能力。银行须增强风险管理能力,并要警惕利率风险、债券违约风险、流动性风险。

买债已成银行新的收入增长点

“今年行里给我们部门用于债券投资的资金比去年多了30%。债券已是银行最常见的投资标的。”华东一家银行自营部的债券交易员告诉记者。

农商行是债券市场上最活跃的买盘力量。近期,民生固收团队统计数据显示,4月前两周,农商行的全部期限利率债净买入1326亿元,买入量占各类机构首位,主要买入1年期以下利率债和20年期至30年期利率债。

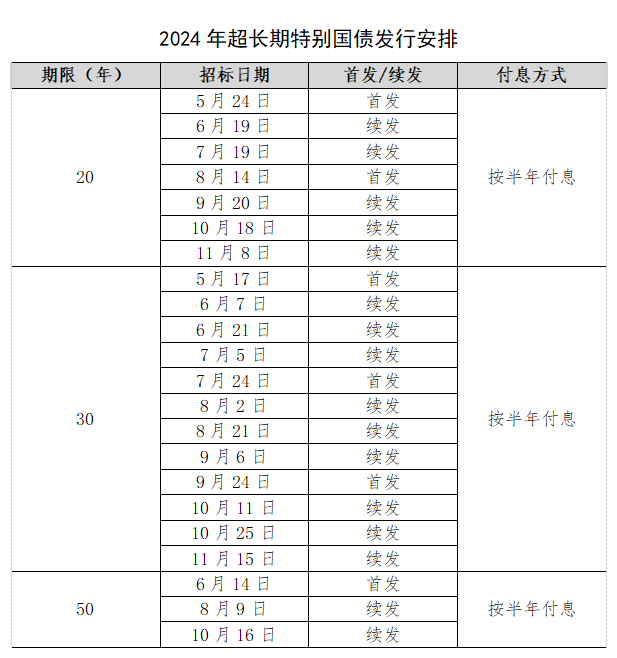

上市银行也已是债券市场的重要买家。2023年年报数据显示,国债投资1057亿元,同比增长36.08%;债券投资2.79万亿元,同比增长21.57%;全年贷款增加2.88万亿元、债券投资增加1.29万亿元,分别增长12.4%和12.9%。

债券收益成为多家银行新的收入增长点。表示,债券投资利息收入为该行利息收入的第二大组成部分。2023年,该行债券投资利息收入3081.66亿元,较上年增加306.09亿元,主要是由于债券投资规模增加。

“2023年本集团其他非利息净收入172.78亿元,同比下降11.7%,主要是受市场波动因素影响,外汇业务带来的汇兑损益下降。”表示,同时,该行把握市场机遇,债券投资等业务带来的非利息净收入增加。

银行为何热衷于买债?

贷款是商业银行最主要的资金运用形式,但当下银行为何热衷于买债?记者采访获悉,银行“大手笔”配债行为既受信贷需求和价格影响,也受到负债增结构变化的影响。

“低利率环境下,贷款回报低。在负债高企、净息差收窄等压力下,短期内难以找到优质的投资标的,不如选择较低风险的债券进行投资。”一家农商行董秘接受记者采访时表示。

业内人士认为,银行配债需求大幅增长,背后主要受两方面因素驱动:一是负债增速快,提供了稳定的长期资金,存款利率下行打开了收益空间;二是银行信贷投放回报低,净息差压力大,银行因而加大了对债券的配置。

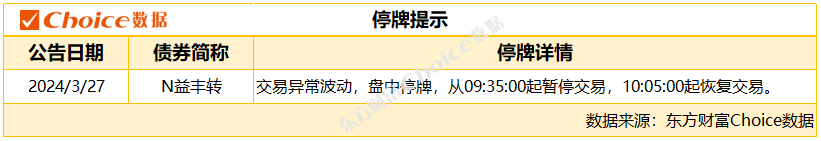

近期,银行存款利率下降令负债端成本下降,提升了债券投资整体收益。“我们测算得到,农商行目前加权平均负债成本为2.16%,或可作为农商行配置债券投资的合意利率下限,而新一轮中小银行存款利率补降,进一步打开了其资产端债券投资的收益空间。”首席经济学家明明说。

在资产端,银行普遍面临利息收入下降的难题,通过买债能够提升盈利能力。“近年资产端收益不断下滑,负债端成本虽有压降,但未能弥补资产端收益下滑对净息差产生的拖累。缓解净息差压力迫在眉睫,所以银行业持续加大购债力度。”上述华东一家银行债券交易员说。

对于农商行而言,买债更是应对“大行下沉放贷”的重要经营策略。“存贷增长的不对称性导致农商行资产配置压力正逐渐加大,存款定期化程度尚未明显改善,而长期信贷资产获取难度提升;若在信贷投放中风险下沉不可取,债券投资就成为中小银行破局的出路。”明明说。

银行应避免过度依赖债券业务

虽然买债成为当前市场环境中银行在多重考量下的策略选择,但专家提醒,银行须警惕利率风险、债券违约风险、流动性风险,不可过度依赖债券业务来提高盈利能力。

“一些城商行、农商行迫于经营压力而盲目提高风险偏好,超出自身投研、风控、流动性管理的能力范围,较为激进地开展城投债投资。一旦违约,银行资产不一定能够保全。”上述华东一家银行债券交易员说。

一位债券研究人士表示,一旦出现长期债券收益率低于短期债券收益率的情形,商业银行会面临更大的收益率曲线风险,特别是对于利率定价能力、风险管理能力较弱的银行更是如此。

一些银行正积极应对债券投资风险。表示,将不断深化投研体系建设,持续跟踪利率走势,积极把握市场机遇,科学制定业务策略,动态调整债券配置节奏,合理摆布投资品种和组合久期,守牢信用风险底线,在市场利率整体下行的环境中保证资产运作收益。

副行长张毅表示,2024年该行将更加积极主动加强净息差管控。其中,要加大债券投资力度,适当拉大债券投资久期,同时进一步加强对流动性组合的精细化管理,加强资金运用,提高资产收益率。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。