【财经分析】基本面支撑依旧坚固 债市短期无需“恐高”

尽管近期公布的基本面数据有所改善,但债市对此反应却出现了钝化的迹象。

图片来源于网络,如有侵权,请联系删除

分析人士认为,当前市场对于基本面改善的可持续性依旧存疑,考虑到当前国内经济修复仍面临不小的挑战,包括实体内生性融资需求偏弱、实际利率偏高制约资金活性、银行净息差逐步压降等,因此后续货币政策仍有进一步宽松的空间——货币政策的放松可能不仅局限在公开市场政策利率的调降上,还包括二季度降准对冲特别国债等政府债券供给的可能性。由此,在基本面暂未出现扭转迹象之前,目前依旧建议各机构把握债市震荡时期的配置机会。

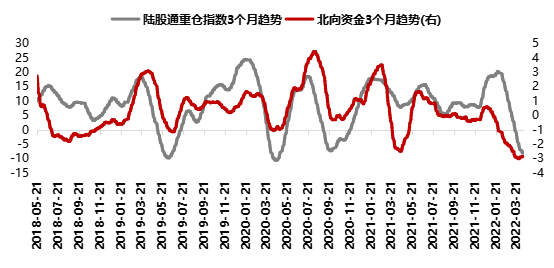

图片来源于网络,如有侵权,请联系删除

债市表现向好

近期,债市对于基本面边际回暖的反应有所迟滞。

公开数据显示,2024年1月至2月规模以上工业增加值同比实际增长7.0%,2023年12月为6.8%;1月至2月全国固定资产投资同比增长4.2%,去年全年为3.0%。整体上看,受年初出口偏强以及稳增长政策发力带动投资提速、基建投资保持较高增长水平等因素的综合影响,开年宏观经济数据整体好于预期。

然而,对应到债券市场,数据公布当日,10年期国债收益率不升反降,下行约3BP至2.29%一线。

基本面因子缘何出现钝化?

国投证券研究中心首席固定收益分析师尹睿哲认为,市场对基本面改善的可持续性依旧存有较大疑虑。

“尽管短期内因3月复工出现了一些向上的信号,可长期的经济表现仍然面临不确定性,且部分数据改善的背后存在一定‘瑕疵’。”尹睿哲指出,“例如,重点电厂耗煤和地铁客运量数据的边际回升,属于基数效应消除后的正常回归(今年春节假期错位导致2月同比增速大幅下降),而非实质性改善;再比如,3月(截至3月17日)30大中城市的商品房成交面积同比降幅较上月有所收窄,但改善的方式主要为‘以价换量’,与此同时,全国二手房出售挂牌价指数的降幅继续走阔……”

种种迹象表明,现阶段部分高频指标改善背后的内生“动力”有限,市场也并未给予短期基本面波动太高的定价权,反而会更关注经济中长期内存在的问题,这意味着基本面对债市仍有一定支撑。

短期支撑牢固

当然,货币宽松预期的存在,也为债市向好表现增添了一份助力。

央行方面近期公开表示,“我国货币政策有充足的政策空间和丰富的工具储备,法定存款准备金率仍有下降空间,存款成本下行和主要经济体货币政策转向有利于拓宽利率政策操作的自主性。”

“中期来看,为了‘推动企业融资和居民信贷成本稳中有降’,今年降准仍有空间,存款利率、LPR利率与政策利率的调降同样可期。”西部证券研发中心固收首席分析师姜珮珊说。

针对“今年央行是否还会降息以及降息幅度是多少(以1年期MLF降幅来衡量)”的问题,中金公司进行的最新债市调查显示,投资者预期的降息幅度有所加大——逾六成受访者认为,今年央行会降息20BP以上。具体来看,合计有71%的投资者认为,今年央行会降息10BP至30BP。其中,判断今年央行会降息30BP以上的投资者占比约为24%,明显高于上期调查的12%。

“个人也认为,当前货币政策有重回宽松的迹象。毕竟,考虑到近年财政付息负担的逐渐加重,目前确有必要降低政府债券发行利率以增强财政的可持续性。在政策协同下,货币政策有望进一步放松,通过下调政策利率等方式,引导债券市场利率下行,借助一二级市场联动,助力政府债券实现‘降本增效’的目标。”一位机构交易员在接受记者采访时判断,“目前来看,对于债券市场的本轮上涨,各机构不必‘恐高’,在趋势出现扭转迹象之前,利率债应会一直处于占优状态。”

阶段仍可布局

“我们认为,市场或需要观察到基本面连续两至三个月的稳定向上走势,才会对这些改善给予更充足的定价空间。”尹睿哲认为,“此外,只有观察到更为中期的经济指标出现变化,例如库存周期企稳、地产链企稳,市场才会开始重新定价中期的基本面。”

综上,回到债市的布局层面,“眼下,建议维持久期策略,关注近期高频数据改善的持续性、3月PMI预期差、跨季资金面与机构行为,把握债市震荡时期的配置机会。”姜珮珊称。

虽然目前债券利率已较年初有较大幅度回落,但就现阶段债市供需关系、经济转型下的中长期增长、实际利率、资金活性、货币政策潜在放松等多方视角来看,利率的下行是符合市场逻辑和理性定价的,债券估值对标于基本面、政策面、机构行为的真实状况来看,其实并不算贵,尤其近期利率还经历了一轮调整,债券吸引力正边际回升。

至于“今年中国10年期国债收益率最低会落在什么水平”的问题,中金公司的调查显示,有接近半数的受访者判断,今年10年期国债收益率最低会行至2.2%一线,还有三分之一的投资者认为,最低可能降至2.1%甚至更低,大幅低于上期调查投资者的预期水平。

具体而言,有高达46%的投资者认为,今年10年期国债收益率的最低点会落在2.2%;11%的投资者选择了2.1%;19%的投资者选择了2.0%;另有7%的投资者判断最低会落到1.9%甚至更低。

“后续来看,在政策大概率引导存款利率下行的背景下,届时10年期国债收益率的底部也会同步下移,即今年10年期国债收益率最低可能降至2.2%以下。”上述交易员表示,“由此,对应至债市策略,可考虑继续保持久期获取票息。”

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。