【机构观债】2025年12月债市交投活跃度攀升 信用利差震荡运行

新华财经北京1月12日电 2025年12月,债券二级市场交投氛围持续升温,总成交金额实现同比、环比双增长,其中信用债成交增幅尤为显著。

图片来源于网络,如有侵权,请联系删除

当月,信用利差延续全年震荡态势,年末较年初明显收窄,但月末环比小幅走阔。分品种来看,产业债多数行业利差走阔,城投债利差区域分化明显。展望后市,在宏观经济稳增长、政策流动性宽松等支撑因素与政府债供给压力、海外政策波动等制约因素的平衡作用下,信用利差预计将维持窄幅震荡、小幅收窄的运行格局。

图片来源于网络,如有侵权,请联系删除

统计数据显示,债券二级市场12月总成交金额376,780.29亿元,实现同比、环比双增长,增幅分别为7.75%、10.60%。

按类型划分,利率债方面,12月成交金额219,753.95亿元,同比、环比分别增长7.15%、2.49%。信用债方面,12月成交金额88,964.95亿元,同比、环比分别大幅增长17.90%、21.31%,成为拉动债市成交增长的核心动力。

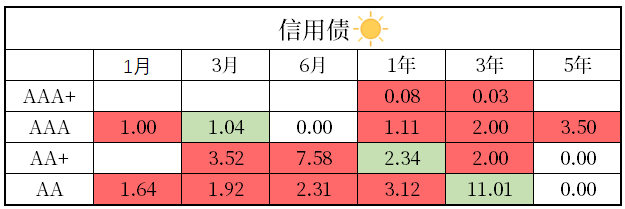

从具体品种交易情况来看,产业债与城投债成交金额均实现环比增长,其中城投债环比增幅达20.38%,产业债环比增幅为9.05%。交易结构呈现差异化特征:产业债级别明显下沉,AAA级产业债成交占比下降6%,AA和AA-级别产业债成交占比相应提升;城投债信用级别与前期变动不大,中高等级债券仍为市场成交主力。久期方面,产业债成交久期适度拉长,1-3年期债券成交占比上升,其中AA+及以下等级债券表现尤为明显;而城投债则呈现短期化趋势,1年期以内成交占比环比上升。

信用利差方面,12月,信用利差整体延续震荡走势,月末收于42.32bp。从全年维度来看,信用利差累计收窄24.01bp,反映出信用债市场整体信用环境较年初明显改善;但从月度环比来看,较11月末小幅走阔4.98bp。

从行业利差中位数的排序来看,截至12月31日,房地产、电力设备、基础化工、医药生物和社会服务行业利差处于高位,分别为104.06bp、92.79bp、92.35bp、85.76bp和80.76bp;通信、电子、、交通运输和行业利差处于低位,分别为52.66bp、54.24bp、54.45bp、60.37bp和61.24bp。

环比观察,2025年12月多数行业利差中枢环比走阔。其中建筑材料、汽车行业利差上行幅度超20bp,基础化工、房地产行业利差增幅逾15bp;仅通信、钢铁和医药生物行业利差呈现收窄态势,分别下行21bp、18bp和8bp。

城投债方面,2025年12月,城投债信用利差整体走势由下行转为上行,全月走阔12bp。从区域维度分析,城投债利差表现出明显的分化特征:甘肃、西藏、吉林区域利差呈现收窄,而其余区域利差均出现不同程度的走阔。

展望后市,信用利差预计将延续窄幅震荡、小幅收窄的态势,但仍面临多重因素的平衡制约。从支撑利差收窄的因素来看,宏观层面,国内经济大概率将保持稳增长态势,政策端延续适度宽松的流动性环境,为信用利差收窄提供基础;化债政策的持续深化将进一步缓解地方政府融资平台的债务压力,城投债信用资质有望继续改善,带动相关品种利差保持收窄趋势;产业层面,中游制造行业的产能优化与需求复苏仍在推进,通信、电子等高新技术行业的发展动能强劲,其信用基本面的改善将支撑行业利差维持在较低水平。但同时也需关注潜在的制约因素,一方面,一季度通常是政府债发行的高峰期,巨量供给可能对市场流动性造成阶段性冲击,推动基准利率短期上行;另一方面,全球经济复苏节奏仍存不确定性,海外货币政策调整可能引发跨境资金流动波动,叠加国内部分下游需求行业的复苏进程仍需时间,相关行业利差下行空间或受到限制。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。