7连阳!刷新年内纪录!这一市场,后市如何走?

在A股市场持续回暖的背景下,转债市场投资情绪不断上升。

图片来源于网络,如有侵权,请联系删除

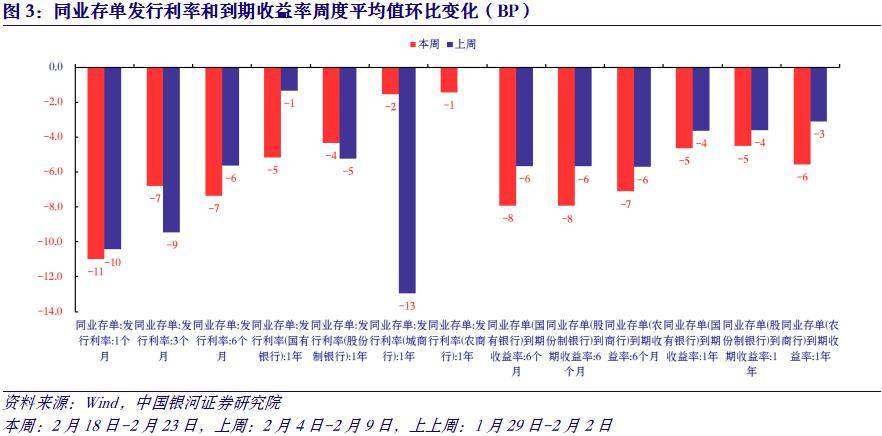

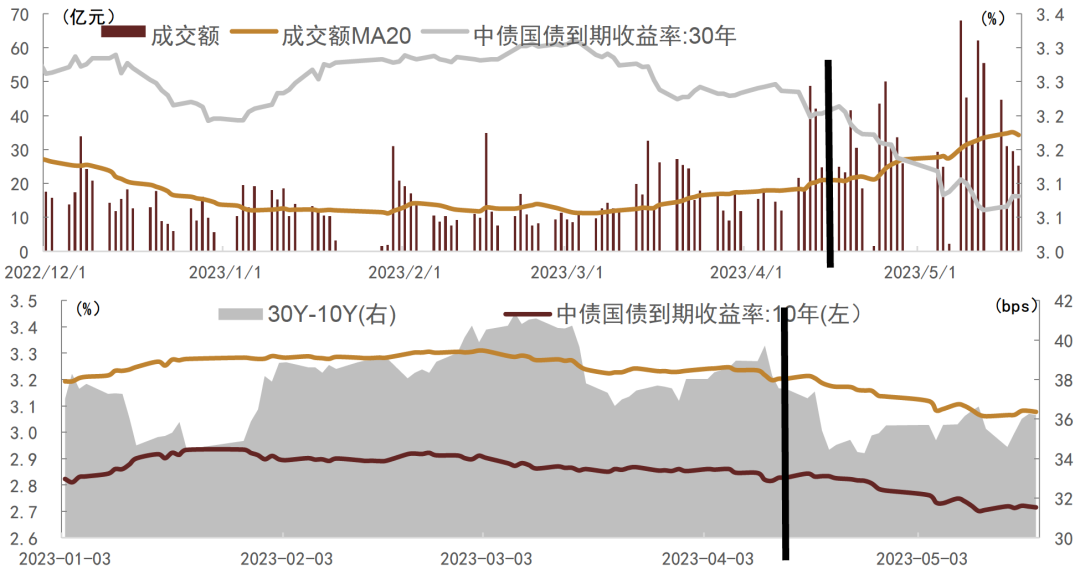

据Wind行情数据,中证转债指数自4月24日以来,已连续7个交易日实现上涨,并且不断刷新年内新高。自今年2月6日以来,中证转债指数累计上涨近8%,虽然跑输了同期大盘,但目前转债市场情绪明显提升,5月以来,已连续两个交易日成交额超550亿元。成交量方面,5月7日成交了约4.22亿张可转债,刷新年内纪录。

图片来源于网络,如有侵权,请联系删除

市场分析人士指出,随着新“国九条”落地、公司财报窗口期基本结束,市场风格切换和分化波动逐步减弱,市场基本面确定性较强,前期观望资金或入场,提升市场风险偏好,同时多地房地产政策优化,北向资金回流,市场情绪有望进一步提振。

图片来源于网络,如有侵权,请联系删除

中证转债指数放量创新高

5月7日,A股市场持续震荡,转债市场表现超越大盘,显示出转债市场的投资情绪明显升温。截至收盘,中证转债指数收盘涨0.38%,当天上证指数收涨0.22%,深证成指收跌0.08%。

值得一提的是,中证转债指数自4月24日以来,已连续7个交易日收涨,其间累计涨幅达2.70%,同期大盘上涨4.16%。而自今年2月6日以来,中证转债指数累计上涨7.81%,同期大盘上涨16.49%。

经过此轮修复后,目前转债市场估值如何?从转股溢价来看,Wind数据显示,目前534只正常交易的可转债中,转股溢价率为负仅有金丹转债、金盘转债、九典转02和博世转债4只,即将可转后,股票价值要高于可转债价格。而其余可转债转股溢价率均为正,意味着绝大多数可转债价格有一定的高估溢价。其中有39只可转债转股溢价率较低,不超过10%,或处于估值低位。

具体个券方面,正丹转债在正股持续大涨的情况下,今年的累计涨幅达176%。5月6日晚,正丹科技发布公告称,公司股票及可转债近期交易价格波动较大,为维护投资者利益,公司将就近期股票和可转债交易异常波动情况进行停牌核查。此前发布股价异动公告提示,公司主要产品偏苯三酸酐的市场价格上涨幅度较大,但产品价格波动的可持续性具有不确定性。

对于近期转债市场的表现,华创分析师周冠南认为,主要因为权益市场在持续回暖。从经济基本面看,一季度经济数据反映2024年经济确在修复,而至4月,制造业PMI已连续两月高于荣枯线,且结构上生产端强劲、新订单景气不弱、涨价传导更通畅。

从政策面看,特别国债、专项债等或在二季度加快推进,基建投资增速有望延续改善;地产的表述也出现了更加积极的新变化,后市可关注各地政策落地后的成效。

从资金面看,4月底北向资金继续快速流入,或反映的是此前一系列权益市场支撑举措、“430”政治局会议表述积极变化、更稳定的人民币汇率、波动放大的外围权益市场、A股和港股调整后估值具备吸引力等因素正在持续吸引外资持续入场。

从情绪面看,4月业绩披露期度过,无论业绩还是退市风险的担忧有望逐步缓解,5月后质地不弱或基本面存改善者,随着风险偏好恢复或有较明确的修复机会。

转债市场后市如何走?

在当前转债市场估值明显修复的情况下,受退市标准收严等政策影响,市场对转债主体信用风险的担忧范围有所扩大。近期部分股票被实施退市风险警示或其他风险警示,相关联的转债出现大跌,甚至跌破面值。

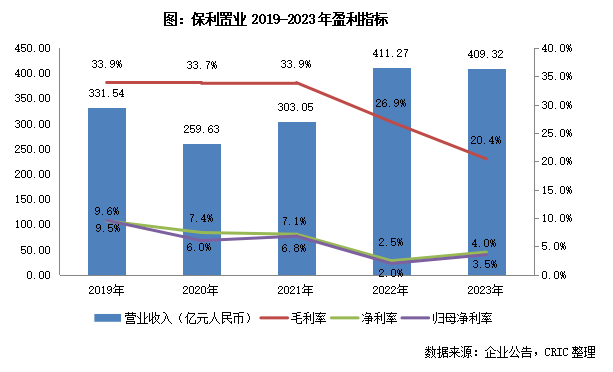

展望后市,多家机构预计,转债市场进一步上涨的空间相对有限,市场分化局面仍有延续。民生证券认为,当下转债市场转股价值偏低、高转股溢价率在很大程度上限制了转债的跟涨能力。

华创证券也表示,2月初以来转债估值取得长足的修复,但考虑转债市场资金供需变化、期限结构变化等,较难恢复至2022—2023年的平均水平,23%的百元溢价率并不算低。

的研究观点称,基于新“国九条”出台后市场对绩优股的偏好,5月可结合年报季报的披露结果,以旧换新以及设备更新政策、、AI、出海等线索在平衡型标的中做积极布局。此外,政策强引导下,公司分红意愿提升,建议基于2023年年报分红预案关注分红比例提升的标的。

天风证券同时也提醒投资者,部分大额跌破面值转债出现减资清偿压力,公司可以通过下修提升转债价格至百元以上来规避转债清偿,但同时也可能加速发酵部分标的的信用风险。

对转债市场有不同的看法,浙商证券认为,转债乐观行情有望延续。随着5月定价核心转向成长性,或存定价再平衡的可能性,转债市场估值有望继续抬升,特别是中小盘转债的估值有望更加顺畅的抬升。

(文章来源:证券时报)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。