央行下场买债将近?最新解读!提升货币政策传导效率

央行下场购买国债的可能性似乎越来越大。

图片来源于网络,如有侵权,请联系删除

近期,财政部公开发文表态支持央行下场购买国债,而央行相关负责人在接受《金融时报》采访时也提出,央行在二级市场开展国债买卖,可以作为一种流动性管理方式和货币政策工具储备。

多位市场人士在接受券商中国记者采访时表示,央行如果下场在二级市场购买国债,可能更多是基于配合特别国债发行的考虑,短期不会成为常规的流动性管理手段。同时,央行即便下场购买国债,只要规模适度,与经济增速和目标物价水平基本匹配,都属于正常的货币政策操作,无需贴上“量化宽松”和“财政赤字货币化”的标签。

或将配合特别国债发行

4月23日,财政部党组理论学习中心组在《人民日报》发表的文章中提到,要加强财政与货币政策、金融改革的协调配合,完善基础货币投放和货币供应调控机制,支持在央行公开市场操作中逐步增加国债买卖,充实货币政策工具箱。

同日,央行相关负责人在答《金融时报》记者问的文章中指出,央行在二级市场开展国债买卖,可以作为一种流动性管理方式和货币政策工具储备。根据现行《中国人民法》,央行禁止在一级市场购买国债,但为执行货币政策,可以在公开市场上买卖国债、其他政府债券和金融债券及外汇。

首席经济学家明明认为,央行实施购买国债可能主要是维护资金面平稳运行。预计央行购债可能和财政部发行特别国债的时段重合,实现货币和财政两个渠道的流动性释放,并缓解政府债供给高峰对于银行间流动性市场的冲击。

“考虑到二季度政府债券的大规模发行可能会给市场流动性造成较大的冲击,央行不排除会在二级市场直接购买国债,尤其是特别国债。在大规模国债发行下,央行直接下场购买国债,意在释放流动性,防止国债价格的大幅波动,是维护资本市场稳定之举。”中证鹏元研究发展部高级董事吴志武此前在接受券商中国记者采访时表示。

民生固收首席分析师谭逸鸣也表示,我国政策利率和零利率仍有距离,降准也仍有空间,或尚未达到开启 QE 的阶段,结合当前国内宏观图景和历史操作来看,目前央行如果加大国债买断式购入,预计仍将聚焦于特别国债的承接上。

与QE并不相同

QE又叫量化宽松,是指中央银行在实行零利率或近似零利率政策后,通过购买国债等中长期债券,增加基础货币供给,向市场注入大量流动性资金的干预方式,以鼓励开支和借贷。一些市场人士认为,央行下场购买国债,意味着中国版的QE开启。

对于市场上对央行在二级市场开展国债买卖的一些误解,央行有关部门负责人近日在接受《金融时报》采访时表示,此举可以作为一种流动性管理方式和货币政策工具储备。

上述央行有关部门负责人提及,不少专家提出,央行公开市场操作可以配合财政进行赤字融资,但国债发行规模要相对足够大,同时发行节奏要相对稳定,才能有效实现政策传导,也能避免市场利率大幅波动;而且未来央行开展国债操作也会是双向的。

该负责人还强调,一些发达经济体央行在常规货币政策工具用尽情况下,被迫大规模单向买入国债来实现货币政策目标,而我国坚持实施正常的货币政策,人民银行买卖国债与这些央行的量化宽松操作是截然不同的。

吴志武表示,量化宽松政策的条件是传统的货币政策像利率政策不再有效,一般利率接近于零利率,在此情况下,采取QE这样激进的政策来刺激经济修复。从目前来看,推出“中国版QE”的条件并不具备,一方面,我国货币政策工具仍然较多,像降准降息仍然具有足够的空间;同时,我国经济目前处于修复过程中,不需要十分激进的货币政策。因而,我国央行直接下场购买国债并不等同于“中国版QE”。

固收首席分析师孙彬彬也认为,央行买卖国债是央行调剂银行间流动性的工具之一,投放的资金期限长,操作更加灵活,可以视作对降准的替代。但公开市场操作过程中进行债券交易,与“赤字融资”仍有一定区别。前者是央行的流动性管理工具,后者是央行与财政的进一步协同与配合,也已超脱了常规利率政策调控的范畴。

“当前面临的背景和操作的方式,与发达国家实行非常规货币政策有一定不同。一是货币政策操作仍有空间,二是未来央行开展国债操作也会是双向的。央行也认为,即使开展上述操作,我们依旧在坚持常规的货币政策操作。”孙彬彬表示。

提升货币政策传导效率

一些市场人士认为,如果央行直接在二级市场买债,有利于提升货币政策的传导效率。

东方金诚首席经济学家王青对券商中国记者表示,当前债市长端收益率偏低,如果央行将手中持有的长期债券卖出,可以直接调节债市长端收益率,推动其回归合意水平。

在财政部都公开表态“支持在央行公开市场操作中逐步增加国债买卖”后,4月24日债市长端收益率出现大幅上行。

王青表示,央行在公开市场买卖国债,操作标的既可以是长期国债,也可以是短期国债。如果重点是调控短端利率,就会以买卖短期国债为主,反之亦然。考虑到近年短期国债发行量较少,后期为配合央行在公开市场买卖国债需求,接下来财政部将会逐步增加短期国债发行量。

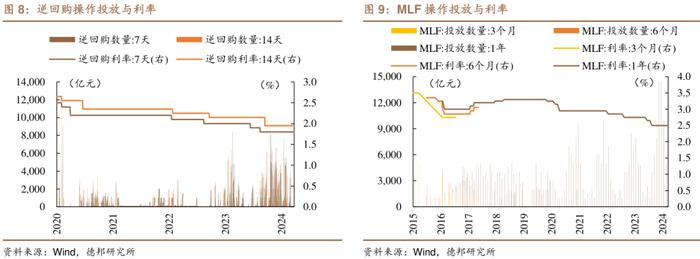

“这将增强货币政策调控的灵活性,货币政策的传导效率也会显著提升。”王青表示,当前央行公开市场操作以数量调控为主,对市场利率的影响是间接的。无论是7天期逆回购利率,还是MLF操作利率,都是重要的政策利率,虽能直接影响市场利率,但不能频繁变动。与此同时,数量操作向市场利率传导会有一定时滞,具体传导效果也会受到其他因素干扰。央行在公开市场买卖国债,则可以直接调控市场利率,相比现有的政策工具,灵活性增强,价格调控的效率也会明显改善。

首席经济学家高瑞东在近期的一份研究报告中表示,从我国的国情出发,将央行在二级市场买卖国债纳入货币工具箱主要是出于三个方面考虑:基础货币投放,通过二级市场买卖国债形成基础货币吞吐,适度突破再贷款工具投放基础货币的约束;支持财政扩张,货币政策的作用不仅仅体现在一级市场提供资金安排,长期作用更在于提升财政政策的稳健性和可持续性;调控利率曲线,近期央行提出“关注长期收益率”,隐含了对利率脱离经济基本面产生的资金空转问题的担忧。

“如能直接通过二级市场国债买卖调节利率曲线上不同期限的利率,则能更好地实现货币政策传导。”高瑞东说。

(文章来源:券商中国)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。