唱响A股好公司系列I爱美客(300896.SZ):医美龙头,盈利和偿债能力佳、成长性和营运能力强……

(原标题:唱响A股好公司系列I爱美客(300896.SZ):医美龙头,盈利和偿债能力佳、成长性和营运能力强……)

图片来源于网络,如有侵权,请联系删除

编者按:为响应中央经济工作会议关于“唱响中国经济光明论”的号召,估值之家精心策划推出“唱响A股好公司系列”文章,本文系本系列中的第三篇。

中国作为全球最大的制造国和重要的消费国,改革开放以来飞速的经济发展孕育了一批又一批“高质量发展”的好公司。A股市场的好公司,呈现出业绩增长稳定、经营性现金流稳定、盈利能力(ROE)强悍且稳定、股东分红回报稳定、管理层锐意进取等优秀特征。

但我们需要提醒的是,本系列文章推出的好公司与股价表现无关,股价表现更与宏观变量、行业预期、市场风险偏好等不确定性因素高度相关,因此本系列文章不构成任何投资建议,股市有风险,投资需谨慎。

爱美之心,人皆有之。古往今来,就业、择偶、人际交往等,很多时候人们会以貌取人,可见外貌对一个人的重要性。随着科技的进步,近几年“医美”成为人们口中经常聊到的话题,从以前的“谈医美色变”,到现在“理解医美”、“接受医美”,“医美”逐渐被人们所接受,尤其是年轻群体。

今天估值之家给大家带来的是A股的医美龙头企业――爱美客,让我们一起看看这家公司如何一步步发展壮大的。

爱美客技术发展股份有限公司(以下简称“爱美客”)成立于2004年,于2020年9月登录深交所创业板。爱美客是国内领先的医疗美容产品提供商,目前已成功实现基于透明质酸钠的系列皮肤填充剂、基于聚乳酸的皮肤填充剂以及聚对二氧环己酮面部埋植线的产业化,产品主要应用于医美非手术类治疗。爱美客处于医美价值链中游,上游为生产医疗美容产品原料的供应商,下游为医疗美容机构,包括公立医院的整形外科、皮肤科和非公立医疗美容机构。爱美客的实控人为简军,截至23年3季度末持股比例为38.04%。

一、医美市场容量巨大,进入壁垒高,头部效应明显,爱美客在产、销、研方面优势突出

随着医疗技术的发展进步、人口结构性的变化以及人们对医美日渐提升的接受度和对美的不停追求,医美行业近年来快速发展。据弗若斯特沙利文研究报告统计,中国医疗美容市场的市场规模自2017年的人民币993亿元增至2021年的人民币1891亿元,年复合增长率为17.5%,医美市场容量巨大。

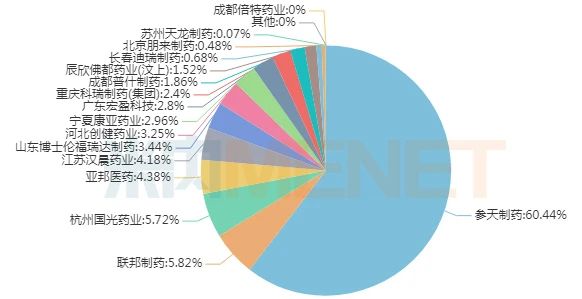

爱美客所处的医美非手术产品中游市场进入壁垒较高,行业监管严格、技术壁垒高、研发周期长、资源投入、生产、销售等均要求较高,也正因为此,该行业头部效应较为明显。市场主要被爱美客、华熙生物、艾尔建美学、LGChemLtd.、Q-MedAB等头部公司所占据。

据统计,截至2021年,爱美客在基于透明质酸钠的皮肤填充剂市场,按销售额计算占国内市场份额已经达到21.3%,在国产制造商中排名第一,爱美客在产、销、研方面具有明显的先发优势和领先地位。

据爱美客公开数据,公司凭借全方位且具有差异化的产品矩阵,溶液类和凝胶类产品均实现了同比增长;加大研发投入,提升技术储备,研发投入收入占比每年均高于7%;建立执行力强、高度专业的销售团队,销售人员占全员比达到近50%,坚持直销为主、经销为辅;采购、生产、仓储、质量管理等均推进数字化管理,提升管理效率;通过投资战略布局、股权收购,布局新的业务,购买5.35万平米昌平土地,用于建设产业园,优化生产资源配置,为公司长园发展奠定基础。

二、盈利和偿债能力佳、成长性强、营运能力好、投资者获得稳定分红

盈利能力方面:从15年到23年3季度,爱美客的ROE(加权)在16.88%~ 44.01%之间,近五年均高于20%;爱美客的销售毛利率在86.15%~ 95.30%,近3年1期毛利率逐渐增加,从91.81%增加至95.30%;爱美客的销售净利率在15.79%~ 66.12%,近3年1期销售净利率均高于60%。

成长性方面:从15年到22年,爱美客的营业收入从1.12亿元增长16倍至19.39亿元,CAGR为43%;扣非归母净利润从0.44亿元增长26倍至11.97亿元,CAGR为51%;资产总额从1.73亿元增长35倍至62.59亿元;净资产从1.52亿元增长至58.46亿元。23年1-3季度,营业收入同比增长45.71%,扣非归母净利润同比增长45.41%,总资产增长19.60%,净资产同比增长16.83%。

营运能力方面:从15年到23年3季度,爱美客应收账款周转天数在7.58~21.84天,应付账款周转天数在10.21~ 301.84天。净营业周期天数在-97.85~ 222.82天。可见,爱美客营运能力较好,应收账款回款能力较好,并且在客户和供应商的议价中,爱美客具有较大的话语权,能够合理利用客户和供应商之间的信用期。从15年到23年3季度,爱美客净利润现金含量均高于90%,公司经营净现流表现较好,也主要取决于此。

偿债能力:从15年到23年3季度,爱美客的资产负债率在2.19%~ 17.18%,近3年1期在5%左右,甚至低于5%。公司的偿债能力较强,负债较少。

股利支付率:20-22年,爱美客股利支付率分别为77.64%、47.40%和47.95%,鉴于公司较为优秀的盈利能力和营运能力,公司在上市后,投资者们能够获得稳定的分红,公司分红表现较好。

三、估值指标在历史数据中分位数较低,随着业绩增长落地,估值将更具性价比和吸引力

根据机构一致性预测,23~25年的营业收入分别为29亿元、41亿元和55亿元,归母净利润分别为19亿元、26亿元和35亿元,PE分别为35.59、25.70和19.36,PEG分别为0.72、0.67和0.59。

结合历史数据,爱美客PE(TTM)最大值为336.76,最小值为34.05,PEG最大值为5.46,最小值为0.57。截至2024年1月24日收盘,爱美客PE(TTM)为39.5,分位数为4.53%,PEG(预测)为0.67,分位数为4.85%。

综上,目前爱美客的估值相对较低,随着预测的实现,现有估值会被增长的业绩逐步消化,将更具性价比和吸引力。

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。