零售客户数破亿!新"十万亿级"银行今年怎么干?

“现在经济换挡,息差缩窄、风险放大,走老路困难重重,必须从高速度增长转向高质量发展。”

图片来源于网络,如有侵权,请联系删除

3月29日,兴业银行2023年度业绩说明会在上海召开。资产规模站上10万亿新台阶,该行董事长吕家进感慨颇多。

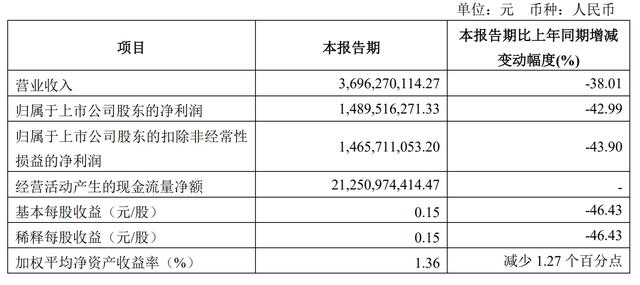

这一年,该行经营“筑底”,营业收入时隔多年再现下滑,但利息净收入同比正增长。

与此同时,兴业银行资产负债表再重构有效推进,信贷结构、负债成本、客群基础延续优化态势,不良贷款率实现七年连降。

吕家进在年报致辞中提到,2024年该行将发展零售业务作为当务之急,将控制负债成本作为重中之重,加快推进经济与金融、批发与零售、资产与负债三大再平衡。

“在目前的政策环境下,我行今年的财务状况预计会好于2023年。”他说。

“资产负债表重构取得较大进展”

截至去年末,兴业银行资产规模首次突破10万亿元大关,较年初增长9.6%至10.16万亿元;存款、贷款双双超过5万亿元,存贷款增量均居股份行前列。

“过去三年,贷款和存款都实现了万亿的增长,资产负债表重构取得了较大进展。”吕家进表示。

其中,资产端坚持巩固基本盘、布局新赛道,资产布局与经济转型方向高度契合。

基本盘中,住房租赁、城市更新、产业园区等房地产新领域贷款较年初增长84.7%。新赛道中,科创、普惠、能源、汽车、园区领域贷款全年增幅分别达31.9%、24%、16.2%、26.1%、27.4%。

数据显示,去年该行对公贷款量价齐优,新发生人民币业务平均利率4.3%,量价均位列主要股份行前列。零售贷款中非按揭类贷款升至45%以上。

“基于现有布局,今年我们还将突出研究赋能,在组织架构、经营体制、区域+行业等方面进一步发力,做大产业金融。同时,提升零售业务占比,使业务板块更加均衡。”兴业银行行长陈信健表示。

负债端,兴业银行将控制负债成本作为稳定息差的关键抓手,做好场景生态圈建设,推进织网工程,加强结算性存款拓展,全年境内人民币存款付息率同比下降11个BP。

该行计划财务部总经理林舒透露,今年1—2月,该行存款付息成本较去年再下降13个BP,“控存款成本的效果还是很明显的”。

资产负债表的再重构,增强了经营业绩的韧性。

据统计,扣除2022年理财老产品一次性收益确认抬高基数影响因素,按可比口径,兴业银行营业收入同比基本持平。其中,利息净收入同比增长0.9%,系已披露年报股份行唯一正增长。

“客户基础薄弱问题显著改善”

无论是“积少成多”推进资产端重构,还是负债成本的优化,都有赖于客户沉淀。这一年,兴业银行新客拓展、存量经营并重,客户综合贡献不断提升。

去年末,该行企业金融客户数突破140万户,较年初增长13.3%。其中,有效及以上客户数增长10.8%至56.7万户;新开户客户存款不为零的占比近九成。

同时,兴业银行零售金融客户数突破1亿户,较年初增长10.4%。其中,零售贵宾客户、私行客户较年初分别增长9.1%、9.8%。

据统计,过去三年,该行企金客户增长接近50万、增幅超过 50%,零售客户增长超过2000万。如吕家进所说,“客户基础薄弱的问题得到显著改善”。

值得一提的是,近年来,兴业银行以“生死时速”推进数字化转型,逐渐从建设期进入收获期,初步构建起“1+5”的“数字兴业”体系,获客、留客、活客的能力显著提升。

最直观的数据是,自2022年该行焕新升级手机银行和“五大线上平台”以来,手机银行月活跃用户数增长44%至2252.6万户。

五大线上平台中,兴业普惠线上平台融资余额近两年增长646%至近700亿元;兴业管家客户数近两年增长44%至119.2万户,兴业生活、钱大掌柜月均活跃用户数近两年分别增长44%、220%;银银平台机构投资保有规模近两年增长620%。

“通过数字化转型建设、平台建设,我们整个数字化能力上了一个全新的台阶。”陈信健总结称。

数据显示,兴业银行去年科技投入近84亿元,占营业收入的比重接近4%;推进实施科技人才万人计划,年末科技人才占比达13.9%,较年初提升2个百分点。

“特色业务优势更加明显”

这一年,兴业银行继续聚焦“三张名片”,将其与布局“五大新赛道”、做好金融“五篇大文章”有机融合。“特色业务优势更加明显。”陈信健表示。

绿色银行方面,去年末,该行绿色金融客户、绿色融资余额分别达5.83万户、1.89万亿元,较年初增长17.8%、16.1%。

此前,兴业银行曾提出阶段性目标——至2025年末,集团绿色金融全口径融资余额不低于2万亿元,绿金企业客户数不低于5.5万户。目前,客户增长目标已提前完成。

财富银行方面,去年末,该行零售AUM规模4.79万亿元(含三方存管市值),全年增幅超过15%,双A系数(即“AUM/资产规模”)快速提升。其中,零售财富AUM占比超过70%。

此外,兴银理财管理规模增至2.26万亿元,跃居市场第2位,并与289家机构达成代销合作,实现行外销售保有规模8695亿元,较年初增长70%。

兴业银行副行长张旻表示,在今后一段时间里,兴业银行将把整个财富银行的提升作为零售业务三大策略之首,重点做好协同服务、创造价值、提升营收贡献三方面工作。

“去年我们的零售财富中收同比实现了正增长,今年将投入更多的资源和力量,争取整个收入突破60亿元,其中代理类中收保持10%以上的增速。”张旻称。

投资银行方面,去年末,兴业银行大投行FPA余额4.3万亿元,增幅超过6.5%,并继续保持在债券承销、投资交易、资产撮合等领域的优势,承销非金融企业债务融资工具规模位居市场第一。

“工作更加扎实”

一手抓高质量发展,一手抓存量风险化解。后者被吕家进视为前者的基础、重点。

过去一年,兴业银行严格不良认定,逾期90天以上贷款、逾期60天以上贷款与不良贷款的比值均降至近三年最低水平。

在此基础上,去年末该行不良贷款率为1.07%,较年初下降0.02个百分点,连续七年保持向好态势;逾期贷款余额、占比实现“双降”。

同时,兴业银行拨备覆盖率较年初提升8.8个百分点至245%,升幅高于其他已披露业绩的股份行,风险抵补能力得到增强。

值得一提的是,去年该行打响不良清收攻坚战,账销案存清收规模达142亿元,同比增长27%,创近年新高。“这一块我们还会保持比较好的态势。”陈信健称。

针对房地产市场、政府融资平台、信用卡等重点领域风险处置,陈信健表示,“工作更加扎实”。

其中,该行积极把握政策导向,推动建设项目与涉险房企分离,推动项目开发销售、盘活项目货值,去年全行对公房地产业务新发生不良同比下降54%。

地方政府融资新发生不良则同比下降55%。“我们紧跟国家政策,坚持‘应纳尽纳、应换尽换’,应该说风险的暴露有所收敛,这一块总体情况较为平稳。”陈信健说。

信用卡风险方面,陈信健透露,该行由董事长挂帅,梳理机制、团队、风险模型、催收模式及各类资源配置,部分前瞻性指标得到比较明显地改善。

“从今年头三个月的情况来看,信用卡风险总体管控住了,在往好的方向发展。”他表示。

责编:汪云鹏

校对:王蔚

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。