10年期美债收益率下探两周低点 华尔街迎来小长假前最后交易日

美国国债收益率周三在强劲的430亿美元七年期国债标售后下跌,因季末再平衡效应引发的买盘正进一步支撑债市。本周五即将出炉的美国PCE物价指数和美联储主席鲍威尔的讲话,或将给美联储年内的降息路径提供最新指引.

图片来源于网络,如有侵权,请联系删除

不过有鉴于美国金融市场周五就将因耶稣受难日而休市,更多的市场反应或将留待下周初才能有所展现。

图片来源于网络,如有侵权,请联系删除

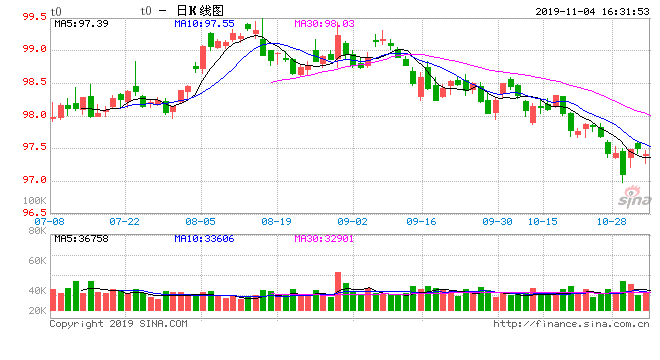

行情数据显示,各期限美债收益率隔夜普遍走低。截止纽约时段尾盘,2年期美债收益率下跌2.2个基点报4.581%,5年期美债收益率下跌3.5个基点报4.191%,10年期美债收益率下跌4.2个基点报4.195%,30年期美债收益率下跌4.9个基点报4.351%。

图片来源于网络,如有侵权,请联系删除

目前,素有“全球资产定价之锚”之称的10年期美债收益率已经逐渐脱离了本月早些时候所逼近的年内高位,在连续两个交易日有所回落后,该基准美债收益率已下探了两周低点。

一些业内人士将美债在临近月底的反弹,归功于季末再平衡效应。机构投资者和养老金通常有严格的资产配置限制,并在月末和季末评估市场风险敞口。标普500指数自2024年伊始以来已上涨8.8%,全球债券累计下跌约2%,这意味着这些基金可能需要比平常卖出更多股票,并买入债券。

高盛集团周二就表示,随着本季度即将结束,退休基金可能会出售约320亿美元美股以重新平衡仓位,这将是2023年6月以来的最大调整。

当然,随着上周一系列全球央行利率决议结果的出炉,债券投资者已普遍相信包括美联储、欧洲央行和英国央行在内的全球货币政策掌舵者们,将有望在年中陆续降息,这也令全球债市面临的抛售压力整体有所缓解。

Action Economics全球固定收益董事总经理Kim Rupert表示,“他们告诉我们他们将降息。现在的问题仅仅只是降息的幅度和时间。所以,是的,我认为每个人基本上都在期待降息。”

“虽然市场上也有观点认为,‘哦,好吧,他们不会在6月份降息,他们今年只会降息两次而不是三次。’所以行情走势也来来回回。但基本上,人们预计至少会有一次或两次的降息,”她表示。

根据芝商所的FedWatch工具显示,利率期货交易员最新预计美联储6月降息的可能性为70.4%,高于一个月前的57.9%。

瑞士央行上周意外地宣布下调了利率,成为了本轮周期拐点中第一家降息的G10央行。

瑞典央行本周三则一如预期将关键利率维持在4.00%,但表示如果通胀率继续向2%的目标回落,则很有可能从5月份开始进行一系列降息。

在美债标售方面,美国财政部周三进行了430亿美元七年期国债的拍卖,最终得标利率为4.185%,明显低于前次的4.327%,投标倍数为2.61,高于前次的2.58。具有购买所有未能拍出国债以防止拍卖流产义务的一级交易商获配比例仅为12.86%。

在拍卖结束后,7年期美债收益率尾盘下跌3.8个基点至4.197%。Rupert指出,“这次拍卖非常成功。这是几个月来最好的一次,现在是获取收益率的好时机。”

Vanguard国债部门主管John Madziyire近日表示,10年期美国国债收益率的上限更有可能在4.5%左右。从另一个极端来看,如果通胀重回下行轨道,他认为收益率可能会降至3.5%,即使没有经济衰退也会促使美联储大幅降息。

正因如此,Madziyire表示,只要10年期美国国债收益率达到4.35%左右,也就是近期区间高点,他的团队就会乐于买入更多美国国债。他还认为,即使美联储不降息,美国国债也只能“下跌这么多,除非你开始计入加息的影响”。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。