宽基ETF进入低费率时代:行业“马太效应”加剧,基金公司如何突围?

(原标题:宽基ETF进入低费率时代:行业“马太效应”加剧,基金公司如何突围?)

图片来源于网络,如有侵权,请联系删除

出品|公司研究室基金组

文|曲奇

2004年的冬天,境内首只ETF问世,标志着国内指数化投资正式开启。这二十年间,境内ETF经历了从无到有、从小到大的跨越式发展。

根据Wind数据,2024年三季度末,以ETF(交易型开放式指数基金)为代表的被动指数型基金持有A股市值达3.16万亿元,首次超过同期主动权益类基金2.89万亿元的总市值,创造了指数基金又一个里程碑。

ETF基金之所以能实现快速发展,离不开监管层的大力扶持以及公募基金费率改革的推动。

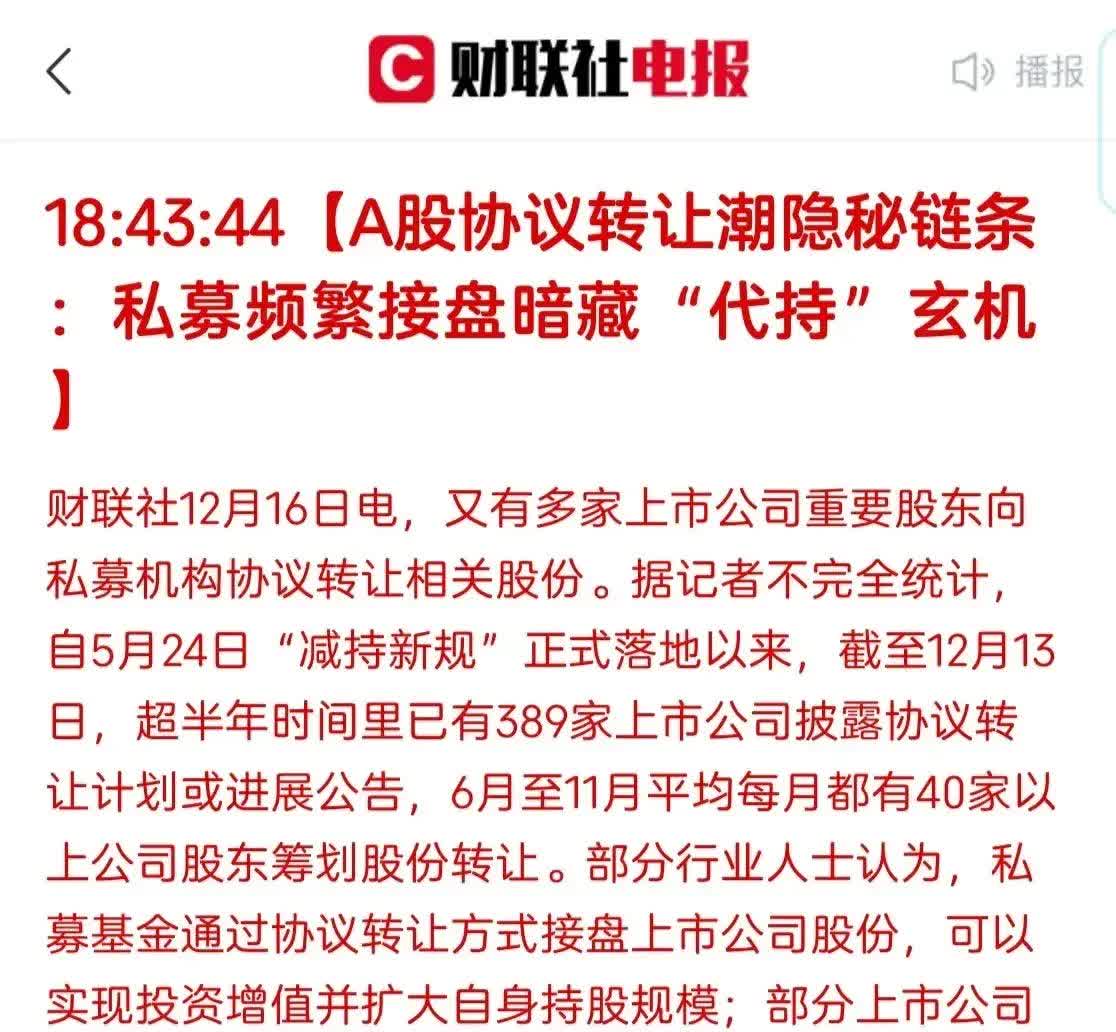

近期,随着公募基金第三阶段费率改革落地,公募基金行业的生态也将发生深刻变化。

投资者每年可省下50亿元

11月19日,证监会表示,将稳步推进公募基金行业费率等改革,大力发展权益类基金特别是指数化投资。权益类ETF规模今年已先后突破2万亿元和3万亿元大关,发展势头良好。

话音刚落,当晚,易方达等多家基金管理人公布,从11月20日起,将旗下大型宽基股票ETF的管理费率从0.5%下调到0.15%,托管费率由0.1%下调到0.05%,其中包括6只规模超千亿元的股票ETF。

据统计,本次降费的标的以沪深300、科创板50、上证50等主要宽基指数ETF为主,具有“涉及ETF规模高、降费力度大”等特点,降费ETF的规模合计超1.3万亿元,每年可为投资者减少50亿元持有成本。

费率变化看似微小,但对投资来说是实打实减少了投资成本,ETF的管理费率和托管费率每年从0.6%降低至0.2%,相当于投资者每年多了0.4%的收益。

假设投资者的本金为50万,一年就相当于多赚2000元。在复利的“魔法”下,10年的收益可以多增加3.8万元。

对基金公司而言,短期内管理费收入是下滑了,但长期来看,这有利于国内ETF市场的发展,将蛋糕做大。

根据Wind数据,截至12月10日,沪深300ETF易方达(510310)场内规模达到2511亿元,是全市场规模第二大的ETF产品。

实际上,早在2015年,易方达基金就将沪深300ETF易方达的管理费率从0.5%降至0.2%,为当时全市场管理费率最低的股票型ETF;2019年5月,再次将该ETF管理费率从0.2%降低至0.15%,为全市场第一支管理费为0.15%的沪深300ETF。

十年前,易方达开启了国内市场ETF降费先河,也成就了其现在的优势。

降费率的短期阵痛下,ETF越来越像“贵族游戏”

一般而言,ETF作为同质化程度较高且团队管理型产品,非常强调后台系统建设以及团队建设,如投研团队的策略制定、模型构建等,投资ETF要选择专业的团队。

对基金公司来说,ETF产品似易实难。因为一款ETF产品想要取得优于同类产品的收益或更小的跟踪误差,其难度甚至高于普通的主动基金。

所以说,ETF产品强不强,“后勤部队”提供的保障非常重要。

然而,对大多数基金公司而言,ETF是一条非常“烧钱”的业务线。从ETF产品的布局、发行、培育、运营,到销售团队各环节的沟通衔接,投资者的沟通等一系列的工作,都需要持续的投入。

以近期火热的中证A500产品为例,据财联社报道,“A500ETF的管理费为0.15%,成本方面,指数授权费是3个BP,券商做市费率按照资金的0.05%计算,也就是5个BP,在中证A500发行中,有券商开始收取50%的尾佣,姑且也算5个BP,刨除外部成本,基金公司的管理费还剩0.02%。”

据业内人士介绍,在0.5%管理费时代,基金公司ETF的管理规模在百亿,即能实现盈亏平衡。在管理费为0.15%的时代,ETF的管理规模达到千亿元,才可能实现盈亏平衡。

只有基金公司ETF管理规模越大,才能分摊更多的成本。

根据Wind数据,截至2024年三季度末,全市场ETF管理规模超过千亿的仅有易方达等12家基金公司。

随着公募基金费率改革,基金公司管理费断崖式下降,无论是基金大厂还是小厂,都难免经历短期阵痛,这使得ETF越来越像“贵族游戏”。

ETF仍为“蓝海”市场,基金公司均可差异化发展

非洲经济学家丹比萨・莫约在《援助的死亡》中说过一句经典的话,“种一棵树最好的时间是十年前,其次是现在。”

这几句用来描述当前的国内指数基金市场,再恰当不过。

2004年,易方达基金发行首只指数产品――易方达上证50指数基金(2021年更名为上证50增强基金)。

2019年末,易方达指数基金管理规模约1200亿元;2024年三季度末,这一规模超7700亿元,期间增长超6500亿元,是近年增长最快的基金公司之一。

从易方达的例子可以看出,最早一批布局市场的公募基金公司,在低费率的市场环境下,规模优势为头部公司筑起了高高的竞争壁垒。

不过,面对指数基金这个“蓝海”,无论是头部还是中小基金公司也可以找好定位实现差异化发展。

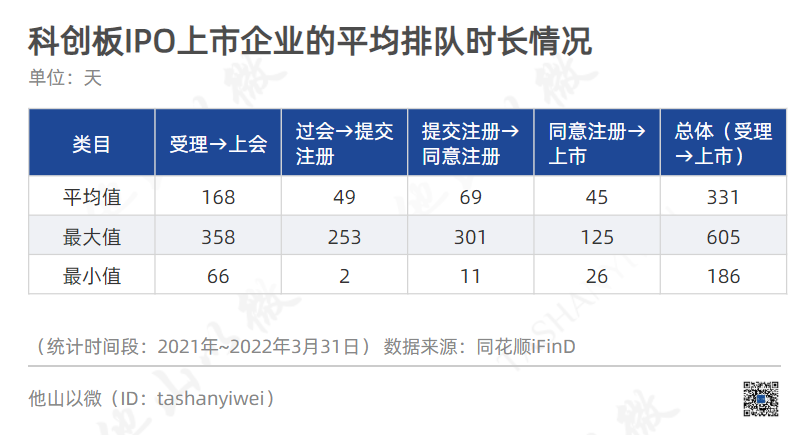

从ETF规模角度来看,根据Wind数据,2023年末中国ETF规模为20438亿元,占全部基金的比例为7.3%。

而2021年末美国ETF规模占全部基金的比例已经超过了20%,2022年末美国ETF规模就已经达到了64770亿美元。

以美国市场作为对照,无论是相对规模还是绝对规模,国内ETF仍有很大的提升空间。

其次,在ETF产品的供给侧,同样大有可为。

排排网财富理财师负责人孙恩祥曾在采访中表示:“公募机构一方面可通过不断加大产品创新力度、丰富策略线、完善ETF品种等进行差异化布局,满足投资者不同配置需求。”比如指数增强策略、低波策略、行业或主题ETF产品等。

2024年初,深交所发布的《ETF市场发展白皮书(2023)》中便提到,“围绕国家战略和投资性方面加大行业主题ETF供给。”人工智能、新能源、数字经济、专精特新等都是可以发行新ETF基金的行业和主题。

此外,投资海外市场如美国、日本、德国的QDII基金,也是差异化布局的蓝海市场。

近两年,国家大力推动指数基金的发展,权益类ETF的发展已驶入“快车道”。在国内ETF的竞争格局尚未定型之际,当下仍然是各基金公司布局ETF、提升竞争力的“黄金期”。

扫描二维码推送至手机访问。

版权声明:本文由发布,如需转载请注明出处。